相続財産の平均額はどのくらい? 平均額の相続がある場合、どのくらいの「相続税」がかかるの?

3月25日(火) 17:10

相続財産の平均額ってどのくらいあるの?

相続財産(1人の相続人が受け取った遺産)の平均額は、民間が実施している調査ごとに異なりますが、おおよそ2000~3000万円ほどと見られます。

ただし、高額な相続を受けた一部の人の相続財産額が、全体の平均を押し上げている可能性があります。そのため、平均値よりも実態に近いとされる中央値で見た場合、一般的な相続財産は1000~2000万円ほどといえるかもしれません。

例えば、MUFG資産形成研究所が2020年10月に実施した「退職前後世代が経験した資産継承に関する実態調査」では、「親から自身が相続した財産額」の平均は3273万円、中央値が1600万円と報告されています。

この調査における相続財産(平均額)の内訳は図表1のようになっています。

図表1

| 相続財産の種類 | 財産額 | 割合 |

|---|---|---|

| 不動産(土地・建物)評価額 | 1575万円 | 48.1% |

| 現預金(死亡保険金含む) | 1264万円 | 38.6% |

| 有価証券などの評価額 | 396万円 | 12.1% |

| その他資産の評価額 | 211万円 | 6.5% |

| 借入金の額 | -174万円 | -5.3% |

出典)MUFG資産形成研究所 2020年10月「退職前後世代が経験した資産継承に関する実態調査」より筆者作成

借入金のようなマイナスの財産があった場合は、不動産や預貯金といったプラスの財産からマイナス財産を引いた額が、相続財産額となります。

同調査では親と子の居住地を都市(人口上位6都道府県である東京都、神奈川県、埼玉県、千葉県、大阪府、愛知県)と地方に分けた集計もしています。親の居住地が都市の場合の平均値は4835万円であるのに対し、地方の場合は約2700万円台となっています。都市の不動産評価額が高い傾向にあることが、相続財産の平均額の差にも表れているようです。

また、この調査では対象者を、総務省が実施した「平成26年全国消費実態調査」における各都道府県の家計資産額以上の資産保有者としているため、必ずしも一般的な平均金額を反映していない可能性があります。

実際、同様の調査で三菱UFG信託銀行が2018年に実施した「遺言と相続に関する実態調査」における相続経験者の実際の平均相続金額は、2114万円となっています。

相続税ってどう計算するの?

相続税額を求めるには、4つのステップを踏みます。

ステップ1:財産評価と相続人の把握および相続分の確定

まずは、被相続人(亡くなった人)の財産(遺産)の評価額と、相続人(相続を受ける人)を把握します。そして、相続人それぞれの相続分の割合を決めます。

ステップ2:課税される財産(遺産)の総額(課税遺産総額)の計算

課税対象となるのは、被相続人が所有していた現金・預貯金、株式や債券などの有価証券、土地・建物といった不動産などの財産です。さらに、死亡保険金や死亡退職金といったみなし相続財産や、相続開始前の最長7年以内に贈与された財産、相続時精算課税制度を適用して贈与された財産なども課税対象となります。

課税対象となる財産からは、非課税財産と債務、葬式費用などを引きます。非課税になるのは、死亡保険金や死亡退職金のうち500万円に法定相続人の数を掛けた金額までの部分などです。こうして算出したものが「正味の遺産額」です。

そして、正味の遺産額から「基礎控除額」を引いたものが、「課税遺産総額」となります。

基礎控除額は、「3000万円+600万円×法定相続人の数」で計算されます。例えば、法定相続人が2人の場合、基礎控除額は4200万円となります。正味の遺産額が基礎控除額以下であれば課税遺産総額はゼロとなり、相続税は発生しません。

ステップ3:相続税の総額の計算

課税遺産総額を法定相続分どおりに取得したものと仮定して、それに税率を掛けて各法定相続人別に税額を計算します。そして、各法定相続人別の税額を合計したものが相続税の総額となります。

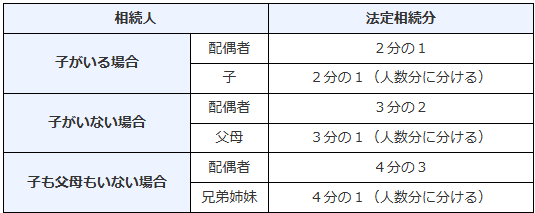

法定相続分の主な例は、図表2のようなものです。

図表2

出典)国税庁「財産を相続したとき」

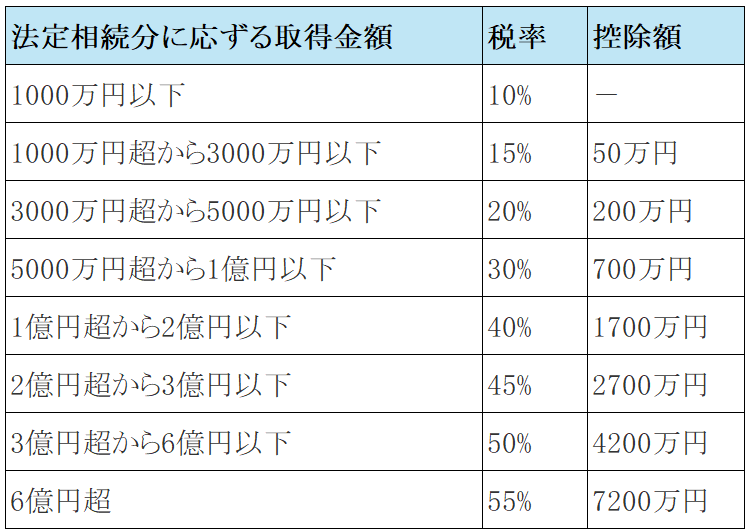

相続税の税率は、法定相続分に応ずる取得金額によって、図表3のように10~55%と異なります。

図表3相続税の速算表

出典)国税庁「財産を相続したとき」より筆者作成

ステップ4:納付税額の計算

最後に、相続税の総額を各相続人が実際に受け取った財産の割合で案分し、各相続人が納める必要のある税金を計算します。

このときの計算において、税額から控除ができる場合もあります。例えば、相続人が配偶者の場合は、取得した正味の遺産額の1億6000万円までか、配偶者の法定相続分相当額までのいずれか多い金額までを控除することができます(配偶者の税額の軽減)。他にも「未成年者控除」や「障害者控除」などもあります。

相続財産の平均額にかかる相続税は?

ここでは仮に相続財産の平均額を3000万円として相続税を試算してみます。また、その他の条件を以下と仮定します。

・相続人の数:2人(長男、長女)

・正味の遺産総額:6000万円(3000万円×相続人の数2人)

・遺産配分:法定相続分ずつ均等

基礎控除額は法定相続人が2人のため、3000万円+(600万円×2)=4200万円となります。そして、課税遺産総額は以下となります。

課税遺産総額=6000万円(正味の遺産総額) - 4200万円(基礎控除額)=1800万円

法定相続分は長男と長女で半分ずつなので、課税遺産総額を半分ずつに分けると、法定相続分に応ずる取得額はそれぞれ900万円となります。

取得金額900万円に対する税率は10%なので、長男・長女それぞれの相続税額は90万円となり、相続税の総額は90万円×2人=180万円となります。この相続税総額の180万円は、実際に受け取った財産の割合で相続税総額を案分した額を、長男・長女それぞれが納めることになります。

実際に相続税を払った人の割合は?

公益財団法人生命保険文化センターの調べでは、2022年の死亡者数は156万9050人、そのうちの9.6%にあたる15万858人の相続において、相続税が課税されたようです。このことから、相続においては、その多くが正味の遺産額が相続税の基礎控除額以内となり、相続税が発生するのは一部の人といえるでしょう。

まとめ

相続税の手続きは実際には難易度が高く、また相続財産を正しく評価するのも難しい場合もあります。相続税が発生する可能性がある際には、適切に手続きするために税理士といった専門家へ相談するとよいでしょう。

出典

三菱UFJ信託銀行株式会社 MUFG資産形成研究所 退職前後世代が経験した資産継承に関する実態調査

三菱UFJ信託銀行株式会社 遺言と相続に関する実態調査(PR TIMES)

国税庁 財産を相続したとき

公益財団法人生命保険文化センター 相続税がかかった人はどれくらいいる?

執筆者:小山英斗

CFP(日本FP協会認定会員)

【関連記事】

「お父さんの遺産はお母さんが全部相続すれば相続税が安くなる」は、正しい?正しくない?二次相続ってなに【遺産相続】遺産は「3000万円以上」だと相続税がかかる? 「相続税の計算方法」を解説

父の死後、口座が凍結される前に葬儀費用を引き出しても問題ない?

新着ニュース

合わせて読みたい記事

エンタメ アクセスランキング

- 11

- 22

- 33

- 44

- 55