大学生のアルバイト収入が「103万円」を超えるとどうなる? 「103万円の壁」を改めて確認

11月22日(金) 1:20

103万円の壁とは

単純に捉えると、アルバイト収入が103万円を超える場合、本人が所得税等を負担する必要が生じます。ただし、103万円には交通費は含まれません。

負担すべき原則的な税率は、所得税が5%(課税所得金額1000~194万9000円の場合)、これに併せて、復興特別所得税が所得税額に対して2.1%、住民税の所得割が前年度の所得金額に対して10%、均等割等(森林環境税を含む)が5000円となります。

例えば、アルバイト収入が113万円となり「壁」を10万円超過した場合、所得税5000円、復興特別所得税105円、住民税1万5000円、合計2万105円の税金負担が生じます。収入が壁を10万円超過したことによって、約20%の税金負担が発生します。

ただし、大学生であれば「勤労学生控除」の適用を受けることができる場合があります。勤労学生控除の所得控除額は27万円であるため、実質130万円(103万円+27万円)までであれば、所得税等が非課税となります。

なお、勤労学生控除は給与所得(アルバイト代)以外の所得が10万円以下であることが適用要件となるため、FXや株式配当・譲渡益、不動産所得など、給与所得以外の所得がある場合には注意が必要です。

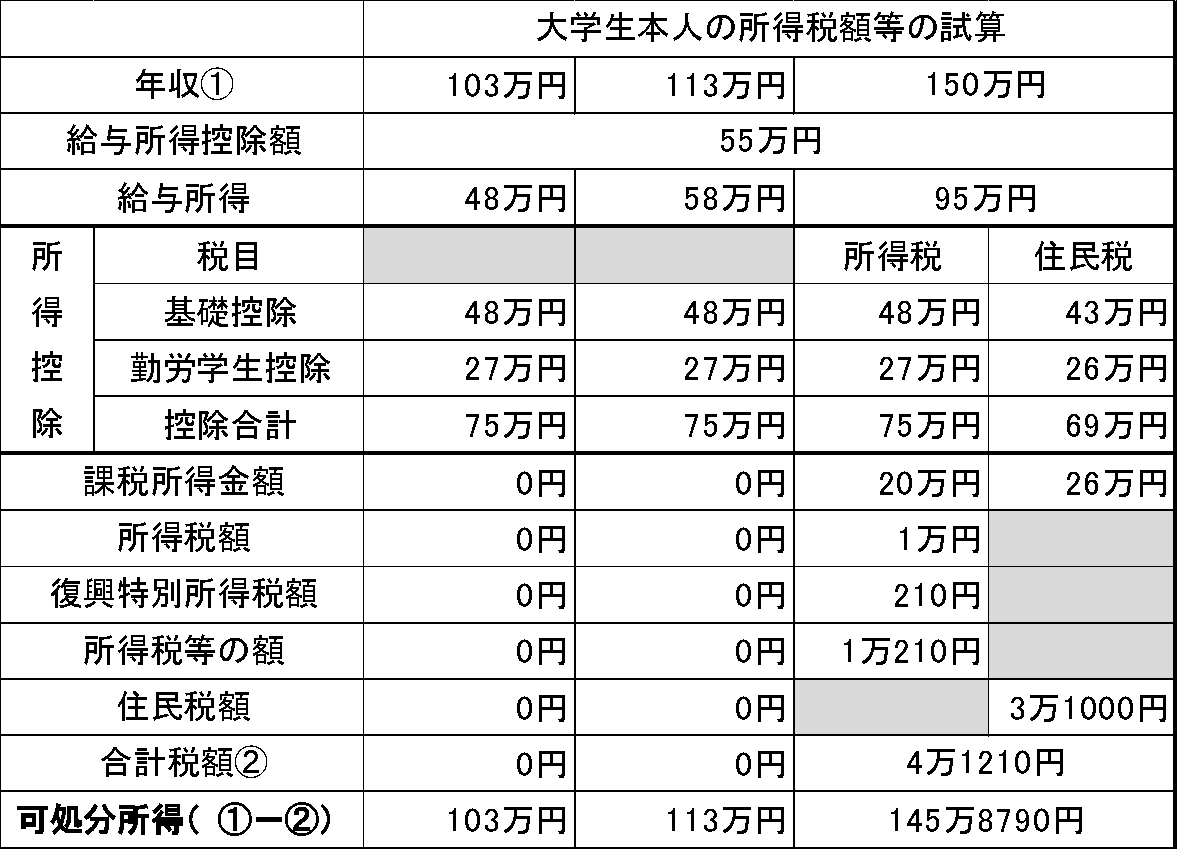

図表1

筆者作成

大学生のアルバイト収入がそれぞれ103万円・113万円・150万円ある場合の所得税額等の試算は、図表1のとおりです。学生であるため社会保険の被保険者ではなく、勤労学生控除を適用するケースを想定しています。なお可処分所得とは、年収から社会保険料と税金を差し引いた額(いわゆる手取り額)のことです。

親の被扶養者となっていた場合

次に考慮すべきなのは、家計全体への影響です。大学生の子どもが親に扶養されていた場合、親の所得控除の額が減ってしまうと想定されます。

ここで取り上げる例は、父(会社員で50歳)の年収が500万円の場合と、600万円に上がった場合の2種類です。そして、母(専業主婦で48歳)が収入0円、そして長男(大学生で20歳)は父の被扶養者である「特定扶養親族(19歳以上23歳未満)」であると仮定します。また、父が適用する所得控除は、基礎控除、配偶者控除、扶養控除、社会保険料控除の4つとします。

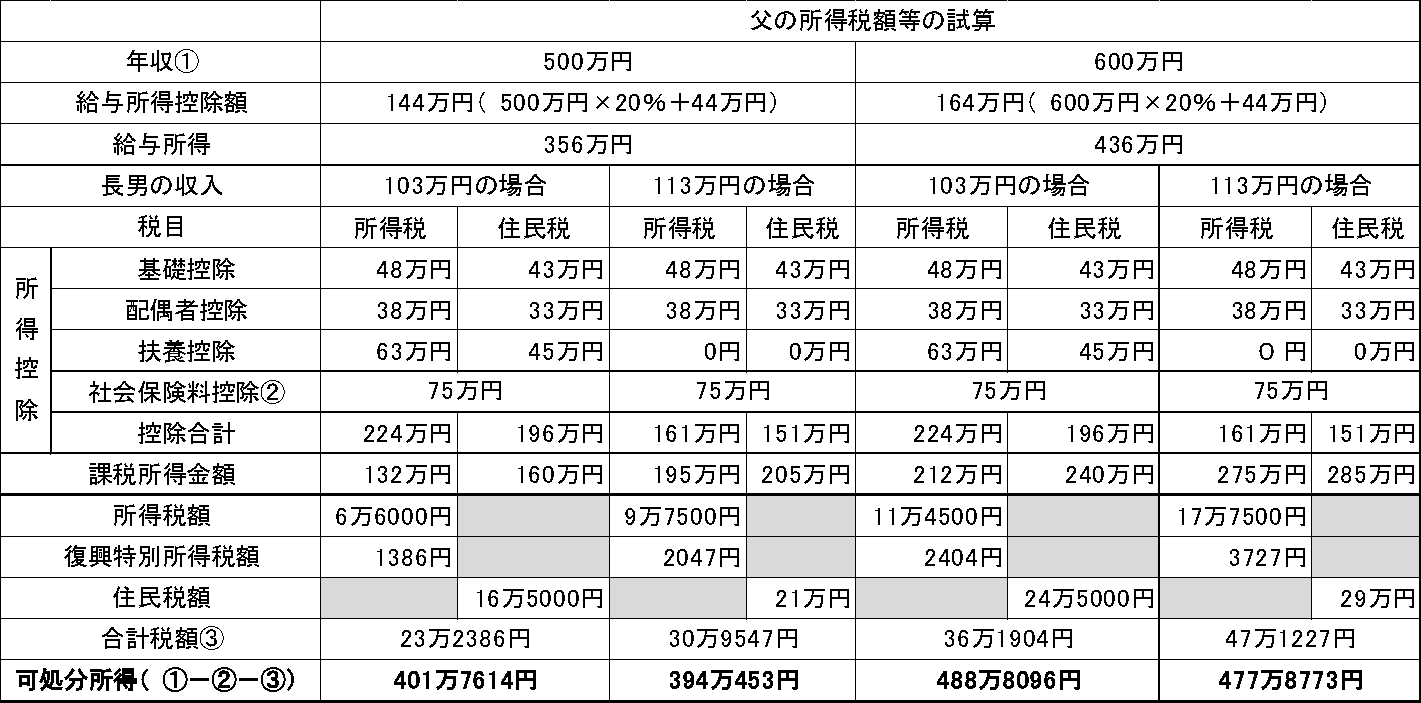

図表2

※社会保険料控除は年収の15%で概算計算しています。筆者作成

図表1の事例から、父の年収が500万円の場合と600万円の場合を仮定し、長男のアルバイト収入が103万円の場合と、113万円に増えた場合を比較してみましょう。

父の年収が500万円のときに長男の収入が113万円となると、103万円の場合と比較して、父の可処分所得は7万7161円減少します。同様に、父の年収が600万円のときは、可処分所得が10万9323円減少してしまいます。

その原因は、特定扶養控除の対象となっていた長男が、その対象から外れてしまうことにあります。この金額は長男のアルバイト収入の増加分10万円より大きいため、結果として、家計全体では負担増となります。

また、子どもが特定扶養親族から外れる影響は、子どもの収入が103万円を超えて以降は、父の年収が変わらなければ一律で頭打ちとなります。さらに、このほかにも父の勤務先の会社で扶養等に関する手当などの支給が規定されていた場合、対象外となることで、収入が減ってしまう可能性も考慮されます。

まとめ

2024年10月の衆議院総選挙の際にも、各党の政策のなかには、「103万円の壁」の撤廃や上限の引き上げを主張するものがありました。今後の動向に期待したいと思います。

なお、「103万円の壁」というのはそれを超えて働いてはいけない、あるいは超えると必ず損してしまう、というものではありません。自身で稼いだ分は税金を適正に負担し、親の扶養の下にいる間は、親にも少なからず影響があることを覚えておきましょう。

出典

国税庁 家族と税

国税庁 No.2260 所得税の税率

国税庁 個人の方に係る復興特別所得税のあらまし

総務省 個人住民税

国税庁 No.1175 勤労学生控除

執筆者:高橋庸夫

ファイナンシャル・プランナー

【関連記事】

お子さんがアルバイトで103万円以上稼いでしまったら?働く学生にはありがたい「勤労学生控除」とはパートで「月に10万円」稼いだら、社会保険の扶養から外れる!? 社会保険加入対象の条件って?

パート収入を103万円-130万円-150万円と増やす「デメリット」を意外に知らない人は多い。