投資はいつから始めて、いつ終わればよいかわかりません。短期的なチャートでは判断が難しいので、中長期的な投資テクニックはありませんか?

11月2日(土) 7:00

日足でわからないときは週足でシナリオを描く

ここで、日足と週足の違いに軽く触れておきましょう。通常、私たちが見るチャートは日足で、日足チャートは1日の値動きが描かれたものです。これに対し、週足チャートは1週間の値動きが描かれています。

日足チャートは1日の値動きを基準にしているため、おおむね短期(例えば2週間程度先まで)のシナリオを描く際に用います。

一方、週足チャートは1週間の値動きを見るためのものですので、中長期(例えば3ヶ月や半年、1年先まで)のシナリオを描く際に用います。前述したように、短期目線で相場の方向感が定まらないときは、目線を週足に切り替えます。

週足チャートで分析する

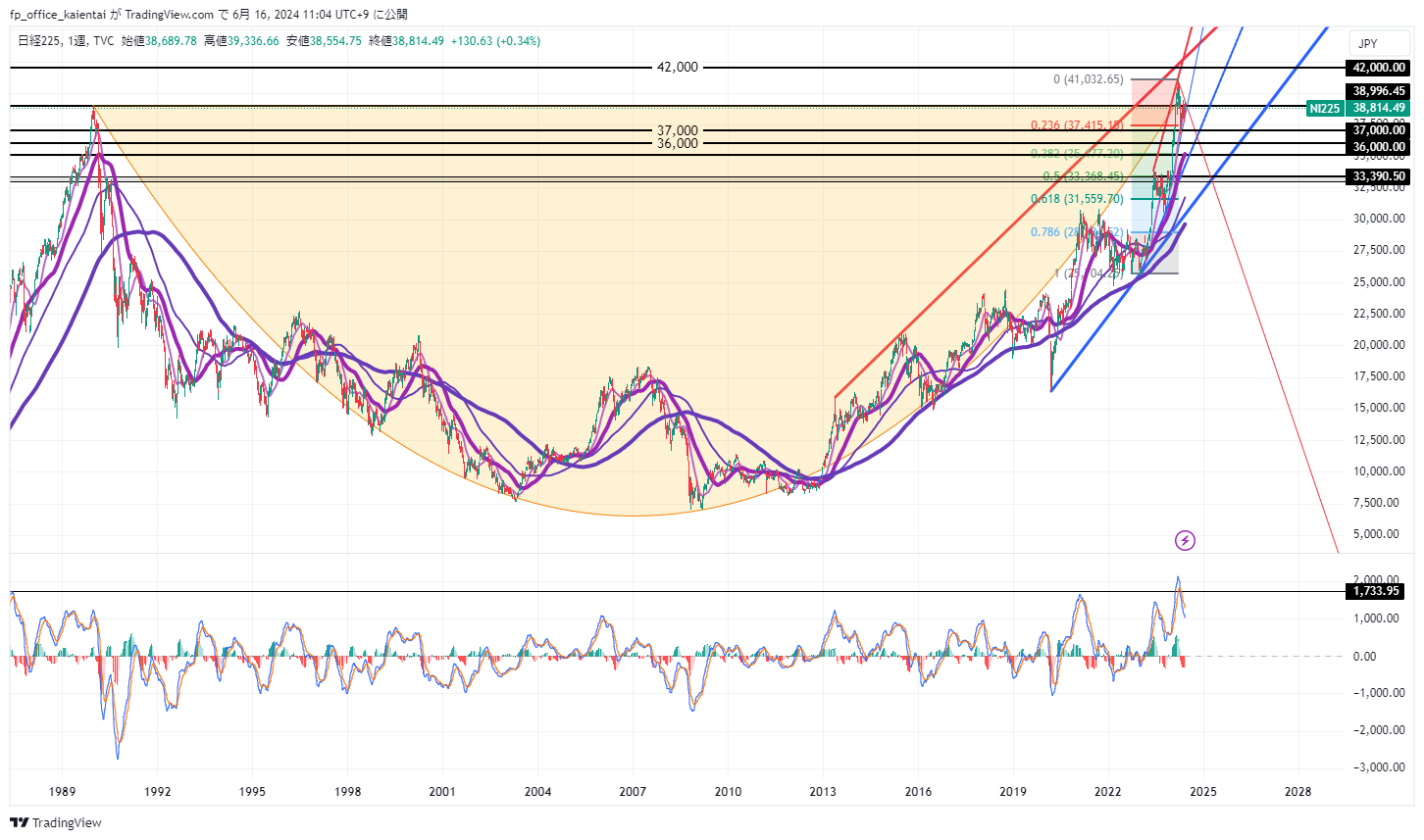

下のチャートでは、日経平均株価指数の週足チャートが、1988年の途中から表示されています。1989年の年末に着けたバブル最高値を今年の2月に抜け、3月に着けた天井から調整局面(ここでは下落局面のこと)に入っていることがわかります。

結論をいってしまうと、「一見長期的には上目線である(まだまだ上昇する)可能性が高いものの、短期的には下げる可能性が高いだろう」と見立てていきます。

その根拠はカップ・ウィズ・ハンドル(Cup With Handle)という波形です。これは、波の形をカップと取っ手(ハンドル)に見立て、相場の方向感を探るために用いられるテクニカル分析の手法です。

下のチャートではわかりやすくするために、カップ・ウィズ・ハンドルの「カップ」部分を黄色のおわんのような形で示しました。「ハンドル(取っ手)」部分は現在形成中で、まだできあがっていませんが、今年の3月の天井を起点にした調整局面が終わり、反転上昇していくまでの相場形成過程になります。

図表日経平均株価指数(週足)

※TradingView提供(解説を目的に使用しております)

テクニカル分析の知識と技術を知っておくと、前述したような見立てを瞬時に行うことができるようになります。また同時に、このシナリオが崩れる条件があることも知ることができます。

2024年6月の日経平均株価指数を見ると、カップ・ウィズ・ハンドルが失敗に終わり、このシナリオが崩れる可能性は低いと考えられます。

例えば、その条件を1つ挙げると、2009年の3月底値から今年の3月高値の上昇幅に対し、調整(ここでは下落の意味)が50%を超えてしまうと、カップ・ウィズ・ハンドルの形成は失敗に終わり、このシナリオは崩れます。

50%というと日経平均株価指数ではおおよそ2万4000円程度であるため、この水準を下に抜けてしまうと、シナリオを見直す必要があります。

なおチャート画面には他にも、テクニカル分析を行う際に必要ないくつかの線や、フィボナッチ・リトレースメントというテクニカル分析ツール、MACDと呼ばれるインジケーターを表示していますが、これらはいずれも分析の確度を高めるために使用されるものです。

まとめ

今回の分析では、日経平均株価指数を週足チャートで確認することで、中長期的には上目線のままであると分析しました。つまり「どこで入って、どこで降りる?」という疑問に対しては、「中長期的には今後いつ入ってもよいが、入ったら中長期的には降りない方がよい」と判断していきます。

ただし、短期的には、目先、入るのはベターではありません。逆に日経平均株価指数に連動する投資信託などを持っている場合は、売ってしまって利益を確定するか、損切りするか……という判断をした方がよいであろうと考えます。

今回見てきたように、日足チャートで不確実性が高い場合は、チャート画面を週足に切り替えてシナリオを描いていきます。また、投資期間をさらに長く設定している場合は、週足ではなく年足チャートでシナリオを描きます。

筆者の場合、短期のトレードを好むため月足チャートはあまり用いませんが、短期投資家であっても週足チャートは随時確認します。

もし、今回取り扱ったカップ・ウィズ・ハンドルの波形に興味があれば、その使い方を確認してみましょう。一つひとつの知識や技術の蓄積が投資の腕を磨くことにつながります。

出典

TradingView, Inc. TradingView

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)

■関連記事

預貯金の「100万円」が「67万円」に!?「投資は怖い」という人が知らない現実と対策定年後に投資はしてもいい?「してはいけない」投資と「してもいい」投資について解説

投資信託の残高が下がって損をしているときに考えてほしいこと

【2024年から】「新NISA」は今までのNISAとどう違う? 最大「360万円」まで投資可能に!

iDeCoとつみたてNISA、50歳から始めて「2000万」貯めるにはいくら投資したらいい?