高齢の両親が「ふるさと納税をして返礼品を家計の足しにしたい」と言っています。今の収入は年金のみなのですが、ふるさと納税はできますか?

10月26日(土) 23:10

ふるさと納税の仕組みと現状は

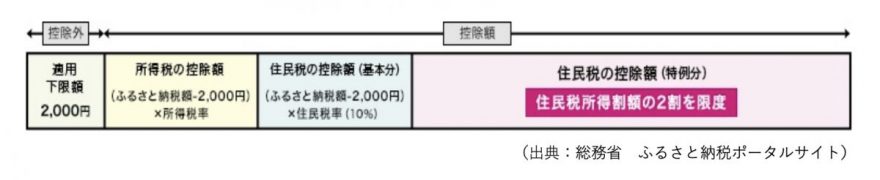

ふるさと納税は、ご自身の選んだ自治体に寄付(ふるさと納税)を行った場合に、寄付額のうち2000円を超える部分について、一定の上限まで所得税と住民税から原則として全額が控除される制度です。

例えば、年収900万円の給与所得者の方で扶養家族が配偶者のみの場合、5万円のふるさと納税を行うと、2000円を超える部分である4万8000円(5万円-2000円)が所得税と住民税から控除されます。

図で示すと図表1のとおりです。

【図表1】

また現状は、総務省のふるさと納税に関する現況調査結果によりますと、令和5年度のふるさと納税の受け入れ額および受入件数は1兆1175億円、5784.6万件となっており、受け入れ額、受入件数ともに過去最高になっています。ふるさと納税に関わる住民税控除額および控除適用者数も7682億円、1000万人とこちらも過去最高になっています。

年金受給者がふるさと納税で税金控除を受けるための条件はあるの?

今回の疑問に答えると、ふるさと納税で税金控除を受けるためには、所得税・住民税を納税していることが条件となります。

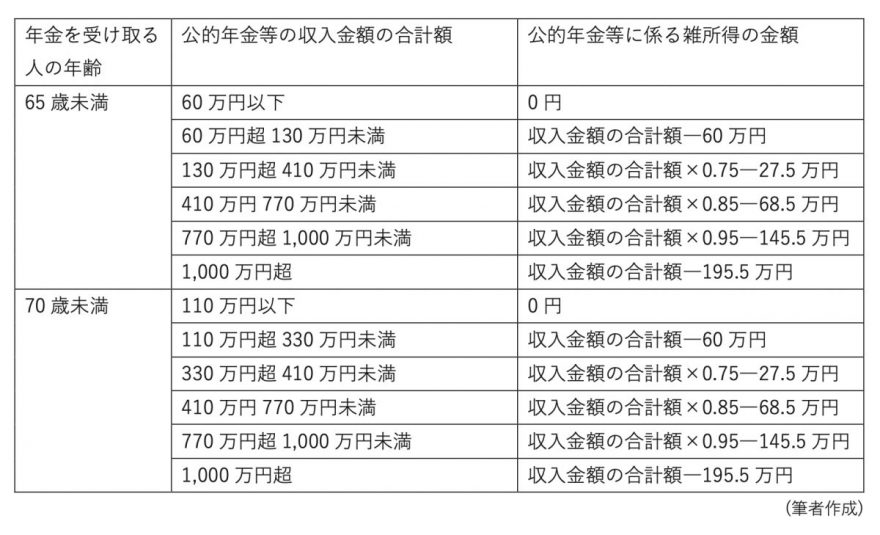

年金受給者が受け取る公的年金には所得税と住民税がかかりますが、所得税の計算は年金の収入金額から公的年金等控除額を差し引いて所得金額を計算します。また、年金受給者の年齢や年金額によって計算方法は異なり、場合によっては非課税のケースがあります。

Aさんのご両親は年金以外の収入がないので、所得税の速算表は以図表2のとおりです。

【図表2】

住民税は税率が市区町村によって異なるため、役所の税務課等に確認が必要です。

年金受給者がふるさと納税をする際の注意点は?

まず、所得税・住民税がかからないと税制上のメリットはありません。ふるさと納税をした額は所得税と住民税から控除されますので、納めた税金以上には控除を受けられないことに注意しましょう。

よって、年金収入しだいではふるさと納税を払うだけになってしまいますのでシミュレーションが必要です。今回は年金収入だけですが、もし公的年金以外にも収入がある場合は計算の条件が変わります。

次に、これは年金受給者に限った話ではありませんが、寄付した人と支払う人の名義を同じにする必要があります。例えば、相談者Aさんのお母さんの名義でふるさと納税の申し込み、その支払いをお父さんのクレジットカードで行ってしまった場合です。このような場合は控除が受けられませんので、必ず寄付した人の名義で支払いを行うようにしましょう。

ふるさと納税もよいですが……。

前述のとおり、ふるさと納税は年々増加しています。納税者にとって一見良い制度のように見えますが、それはご自身の住んでいる住民税が減るということにもなります。

そもそも住民税は、生活に直結している教育や福祉、医療、防災、まちづくり等の行政サービスを行うための財源です。あまりにふるさと納税にシフトしてしまうと自治体の住民税は流出し、行政サービスの提供に支障をきたすことになりかねません。

Aさんはご両親に税制上のメリットだけでなく、行政サービスについてもアドバイスするのもよいかもしれませんね。

出典

総務省ふるさと納税ポータルサイト

執筆者:田久保誠

田久保誠行政書士事務所代表

■関連記事

年収1000万円と年収500万の人の『ふるさと納税』の寄付上限目安とは「ふるさと納税」控除金額の上限は? 年収別にご紹介します

「どれでも2000円」と勘違いしてたくさん「ふるさと納税」してしまいました。オーバーした分はどうなるのでしょうか?

ふるさと納税だけじゃない!寄附金で税金が減る4つのポイントとは?

「ふるさと納税」を検討している人必見! 利用して「得する人・損する人」の特徴を解説